住宅 ローン 手取り の 何 割

悲しい ね バナージ セリフ「住宅ローンは手取りの3割」は本当? お金のプロが教える理想 . 「住宅ローンは手取りの3割」という話をよく耳にしますが、それは本当に妥当な割合なのでしょうか? 「返済比率だけで結論を出してしまうのは危険」という住宅ローンの考え方について、FPが解説します。. 住宅ローンは手取りの何割を目安に? 返済負担率と家計管理の . 毎月の住宅ローン返済額は、手取りの何割程度を目安に考えると安心なのでしょうか。 この記事では、住宅ローン返済額を考えるベースとなる返済負担率や、年収と手取りの違いについて解説します。. 住宅ローンや教育費は「手取りの何割」が目安!?理想の割合 .

きめ た 求人 大東 市年収別の理想の返済額一覧. 住宅ローン審査の許容額. 住宅ローンの審査ポイント. 条件の良い人は借り過ぎに注意. 平均的な生活費から自分の生活費を考えよう. 統計上の平均支出. 生活費は30万円弱. 住宅ローンの理想的な返済比率の目安とは?計算方法と . 見方は金融機関によってさまざまですが、一般的には25%〜35%を目安にするのが良いとされています。 返済比率の計算式. 返済比率は次の計算式で求められます。 返済比率(%)= 年間のすべてのローン返済額 ÷ 年収 × 100. たとえば毎月のローン返済額12.5万円、年収600万円の人の返済比率は次のようになります。 返済比率25% = 年間のローン返済額150万円 ÷ 年収600万円 × 100. なお、年間のローン返済額には住宅ローン以外の借り入れも含みます。 住宅ローンの借り入れを検討する際は、以下のような借り入れがないかチェックしてみましょう。 マイカーローン. クレジットカードのリボ払い. スマートフォンの分割払い. 奨学金の返済. 住宅ローンの無理のない返済比率とは?手取り年収の何割が . 手取り年収の何割が目安? 計算方法もあわせて解説 | スマイルすまい | カーディフ生命. 住宅ローンの無理のない返済比率とは? 手取り年収の何割が目安? 計算方法もあわせて解説. 服部椿. お金. 住宅ローン. ポスト. シェア. ブックマーク. 「住宅ローンの借入金額、いくらまで借りられるだろう」と考えていませんか? 借入金額は「いくら借りるか」よりも、「無理なく返済していけるか」を考えることが大切です。 この記事では、無理のない返済比率の目安や年齢・年収から借入金額を計算する方法などを解説していきます。 借入金額で悩んでいる方は、参考にしてください。 住宅ローンの借入金額は、年齢と手取り年収から計算しよう. 住宅ローンの年収の目安は手取りの3割って本当? 返済額の早見 . 住宅ローンを組む場合 「住宅ローンの手取り年収の目安は2割? 3割? 」「借入可能額は年収の何倍まで? 」「住宅ローンで無理のない返済比率はどのくらい? 」 と、疑問に感じることがあります。. 住宅ローンの返済は手取りの何割が正解なのか | 住宅のお金 . でも、住宅ローンの返済は手取りの何割が正解なのかの答えとして20%や25%というのはあくまでおおまかな目安にすぎず、当てはまらないケースが多くあるということも知って欲しいのです。 貯蓄額などにかなり余裕のある家計であれば、おおまかな目安で住宅ローンの借入額を決めても将来大きなお金の問題は起きないかもしれません。 しかし、現状は貯蓄額がそれほど多くないけど将来に向けて増やしていきたいという家計は別です。 住宅ローンの返済だけでいっぱいで貯蓄が増えない・・ということになりかねないからです。 手取り年収だけで判断するのではなく、「生活費」「子供の教育費」「年金額」なども含めて貯蓄額がどのように変化していくのか確かめる必要があります。 その方法が「ライフプラン」「マネープラン」です。. 住宅ローンは手取りの何割を目安に? 返済負担率と家計管理の . 住宅ローンは手取りの何割を目安に? 返済負担率と家計管理のポイント. 2024年2月14日 19時0分. マイホームを購入するときに利用される住宅ローンは、多くの人にとって「最大の借金」になります。 総返済額や毎月の返済額をいくらに設定するのかなどを十分に検討して、返済計画を立てる必要があります。 毎月の住宅ローン返済額は、手取りの何割程度を目安に考えると安心なのでしょうか。 この記事では、住宅ローン返済額を考えるベースとなる返済負担率や、年収と手取りの違いについて解説します. この記事へのみんなの感想は? トピックス. 主要. 国内. 顔 脱毛 肌荒れ した

ご 漢字 名前海外. IT 経済. スポーツ. 芸能. 女子. トレンド. 「どん兵衛」公式の洋風アレンジ. 懐かしい…平成女児チョコが話題. 元銀行員が教える!住宅ローンの年収別目安と返済額を抑える . 住宅ローンの目安は年収の何割が理想? 「無理なく返せる額」として、 手取り年収に対して返済比率を20%以下に設定 することをおすすめします。. 【年収別】住宅ローン借入額の目安と無理なく返済するための . 住宅ローンを提供する銀行など金融機関の多くは、この返済負担率を25%~35%程度に設定しています。 例えば、年収500万円で返済負担率を30%に設定した場合、借入金額は以下のようになります。 1.500万円×30%=150万円…年間返済額の上限. 2.年間返済金額150万円、上記の条件で借りられる住宅ローンの金額の目安→約4,420万円※1. ※1. 返済期間:35年、金利年率:1.0%、返済方式:元利均等返済にて試算。 借入可能額は金利・返済期間等の条件によって変わります。 実際は、頭金など自己資金、申込者の勤続年数といったその他の属性などを考慮に入れて審査され、住宅ローンの借入可能額が決まります。 ただ、住宅ローンの審査において年収が最も重要な目安になるのは変わりありません。. 高すぎる住宅ローンに悩む日々 適切な住居費は年収の何割か . 適切な住宅支出は手取りの25%. 野瀬: よく住宅の営業の人は「住宅ローンの目安は年収の5倍ですから」という決まり文句を言いますが、これは「売る側にとって」ベストな金額であって「買う側にとって」ベストな金額ではありません。 当然向こうはより高いものを売りたいと思っているからです。 月々の返済が15万円というところからも3600〜4000万あたりの家かと推察します。 夫の年収300万、妻の年収が200万がともに税金を引いたあとの手取りだと仮定すると、世帯手取り年収は500万になります。 仮に、「売り手の理論」である5倍で計算しても500万×5=2500万であり、妻がフルタイムからパートになった今では負担が過大になっていると言えます。. 手取り30万円の住宅ローン月々8万〜10万はきつい?Fpが目安を . FPが目安を解説. 手取り30万円の住宅ローン月々8万〜10万はきつい? FPが目安を解説. 住宅ローン. 2020年10月6日 2023年8月24日. promotion. <記事の情報は、2023年8月24日時点のものです>. 住宅ローンを借入しようと考えたときに、次のようなことを不安に感じるのではないでしょうか。 自分の給料だといくらまで借入ができるのだろう. いくらの返済にすれば余裕を持って生活をしていけるのだろう. 上記のような不安は、一般的に額面年収を元にシミュレーションして解決していきます。 しかし、前年の年収を正確に覚えている方は少ないはずです。 なぜなら普段の生活では、額面の金額よりも手取りの月収に目が行きがちだからです。. 【借り過ぎない】手取りの25%の住宅ローンは負担が大きい . すーさん. 将来のことも見通して しっかり計画を立ててみてください! 目次. 住宅ローンを手取りの25%借りるのは負担が大きい! 無理のない返済比率は20%未満. 住宅ローンを手取りの25%借りる3つのデメリット. 我々 だ 漫画 最 新刊

運気 の 変わり目 体調 不良1. 万が一の事態が起こっても対応できない. 2. 生活に余裕がなくなる. 3. 返済を滞納してしまう. 住宅ローンの返済額を決める2つの項目. 1. 返済比率. 2. 年収倍率. 住宅ローンの無理のない返済比率の計算方法. 住宅ローンの返済比率の目安や割合は?年収や手取りに応じた . 住宅ローンを月々の手取りの3分の1に抑え、なおかつ、ボーナスを全額自由に使うことができれば、生活にも余裕が生まれるでしょう。 合わせて、ボーナス返済すれば、返済比率をもっと上げることができます。 ただし、将来の子供の教育費を考えると、ボーナスはある程度貯金しておくほうがよいでしょう。 子供2人が私立大学に行くことになれば、学費や教材費など含めて毎年300万円程度の費用が想定されます。 教育費や、そのほかお金がかかることも視野に入れた上で、余裕を持って住宅ローン組むことが大切です。 ここまで適正な住宅ローンの返済比率について見てきましたが、次に年収別の住宅ローン返済比率の早見表についてお伝えします。 年収別の住宅ローン返済比率早見表. ここでは、年収別の返済比率について見ていきましょう。. これがベスト!家計に占める住宅ローンの比率 [家計簿・家計 . 家計に占める住宅ローンの割合は手取りの20%以内がベスト! 住宅ローンの割合で悩んだら. 住宅ローンは35年返済など、非常に長い期間を要するものです。 だからこそ、家計に占める割合が大きすぎると、生活が住宅ローンの返済に追われ、窮屈な生活を何十年も続けることになります。 では家計に占める住宅ローンの割合はどの程度が良いのでしょう。 以下の統計は総務省が発表しているものですが、可処分所得(手取り)の20%以下が平均値となっています。 私はこのデータを見るといつもホッと安堵します。 (手取り(可処分所得)=年収-税金-社会保険料) 住宅ローンのある世帯の家計. 住宅ローンは年収の何倍まで?手取り計算や公務員・自営業の . 2019年度の年収倍率の全国平均は「土地付き注文住宅で7.3倍」「マンションで7.1倍」「建売住宅で6.7倍」と報告されています。 このように、種類ごとに若干の数値に差はありますが 約7倍 ということが分かります。 ただし、この数値の裏には、 頭金も含まれた数値 であり住宅ローンで借り入れる金額と 頭金 で支払った金額の合計額となります。. 世帯年収800万円は全世帯の何割?手取り・適正な住宅ローン額 . 家計. 世帯年収800万円は全世帯の何割? 手取り・適正な住宅ローン額について解説. 世帯年収800万円は全世帯の何割? 手取り・適正な住宅ローン額について解説. 2022.11.15. ファイナンシャルプランナー 高山 一恵. 家計. 年収800万円といえば、個人の場合は高収入な一方で、共働きの夫婦などの世帯収入で考えると比較的達成しやすい金額でもあります。 それでは、世帯年収800万円の家庭は何割くらいいて、どのような暮らしぶりなのでしょうか。 この記事では、ファイナンシャルプランナーの高山一恵さん監修のもと、世帯年収800万円の世帯の割合のほか、家賃や住宅ローンなどの支出の目安などを解説します。 併せて、世帯年収800万円の場合にもらえる児童手当や、保育料についてもご紹介します。. 昔 の 学生 カバン

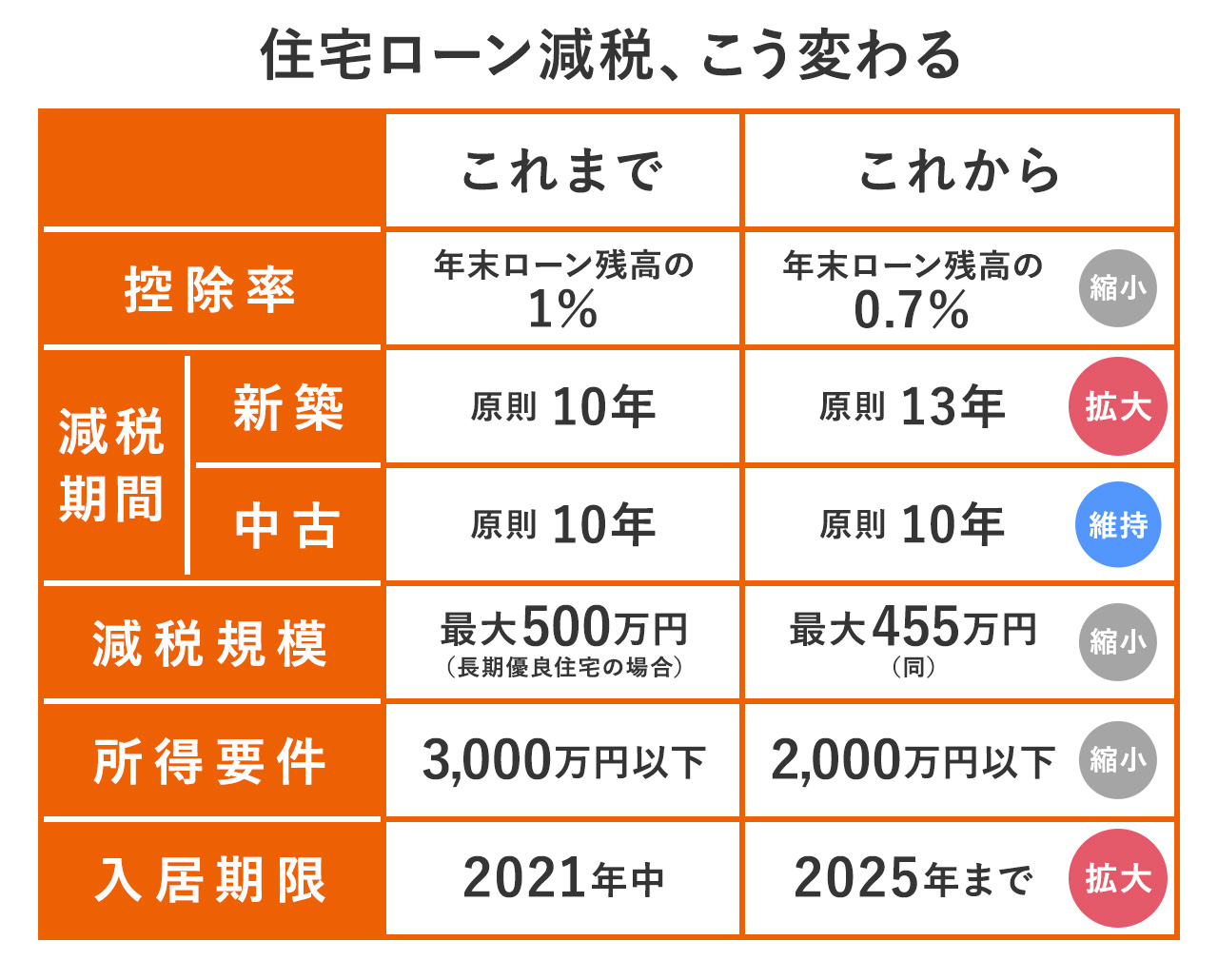

府中 郷土 の 森 公園 水遊び世帯年収1,500万円は全世帯の何割?手取り・適正な住宅ローン . 家計. 世帯年収1,500万円は全世帯の何割? 手取り・適正な住宅ローン額について解説. 世帯年収1,500万円は全世帯の何割? 手取り・適正な住宅ローン額について解説. 2022.11.15. ファイナンシャルプランナー 高山 一恵. 家計. 世帯年収1,500万円といえば、裕福な暮らしをしているイメージがありますが、世帯年収1,500万円の家庭はどのくらいの割合いるのでしょうか? この記事では、ファイナンシャルプランナーの高山一恵さん監修のもと、世帯年収1,500万円の世帯の割合のほか、家賃や住宅ローンなどの支出の目安などを解説します。 併せて、世帯年収1,500万円の場合にもらえる児童手当や、保育料についてもご紹介します。. 住宅ローン控除(減税)の図解解説と減税額早見表2023 . まとめ. 住宅ローン減税とは、かんたんにいうと、納めた所得税・住民税から、住宅ローン残高の 0.7% 分が、毎年、戻ってくる制度をいいます。 正式には 「住宅借入金等特別控除」 といいます。 この制度は、所得からの控除ではなく、税額から控除する制度なので、大ざっぱに言うと「控除額」=「減税額」ということになります。 なお、住宅ローン減税、住宅ローン控除、住宅減税、住宅控除・・・など、いろいろな呼び方がありますが、一般的には、いずれもこの制度を指して用いられています。 スポンサーリンク. 令和5年 減税制度の概要. 昨年の令和4年度税制改正により、制度内容の大きな見直しが行われましたが、令和5年に入居する方は、昨年の令和4年度と同じ控除率・控除期間となります。. 自分の年収に合った住宅ローンの目安はいくら? 無理の無い . 金融機関の中には年収に対する返済額の割合(=返済比率もしくは返済負担率)というかたちで、借入可能額を公表しているところもあります。 たとえば、住宅金融支援機構が民間の金融機関と提携して提供する全期間固定金利の住宅ローン「フラット35」の場合、次のような返済比率の基準が定められています。 ここで返済比率の算出に使用される返済額は、住宅ローンそのものだけを指すわけではありません。 ほかに自動車ローンや教育ローン、カードローンなどの借り入れがあり、いま現在、返済している場合は、それらも返済額に合算して返済比率を算出します。 住宅ローンの融資審査では、年収以外の要素(雇用形態や勤務先の安定性、信用情報などさまざま)もチェックされます。. ワンチャン行けるかと…年収600万円・39歳の夫「住宅ローン」全 . 国土交通省の調査によると、平均40歳前後でマイホームを実現しています。何千万円もする買い物なので、多くの人が「住宅ローン」を頼りにしています。しかし希望通りに借りられるというわけではなく、「審査が通らないから、マイホームを諦めた」というケースも。. これから「変動金利は上昇」する?!…住宅ローンの支払額が . 以前は住宅ローン残高に対して1%、現在は0.75%の税金が戻ってくるため、金利が約0.3%だと、住宅ローン控除の還付金のほうが多い状態で住宅 . 年収600万円の実態!手取り額・住宅ローン・生活レベルなどを . 返済負担率とは、年間返済額が手取り額の何割を占めるか表したもの。 「 年間返済額÷手取り額×100 」で計算し、 返済負担率が20〜25%なら適正 . 住宅ローン金利のしくみをわかりやすく解説 基準金利と適用 . 住宅ローン金利の比較サイトを見ると、変動型の金利は足元で年0.2〜0.3%台という低水準にありますが、金融機関のウェブサイトを見ると「基準 . 【第3回】住宅ローンで「頭金ゼロ」の選択肢は正解か?(東証 . 住宅ローンは手取りの何割を目安に? 返済負担率と家計管理のポイント (ARUHIマガジン) 02月14日 19:00 ニューストップ トップ ライフニュースランキング 1 「もらっていってください!!」酒かす巡り造り酒屋が悲鳴 昨年の猛暑で急増 . 中津川 だい じろう

佐々木 力 セオリー年収と手取りって、どう違うの? 年収別の月の手取り額は . 年収は同じでもボーナスの有無で月の給与は変わるので、ボーナスがなし、2カ月分、4カ月分、それぞれについての月の手取り額を計算してみ . 年収1,200万円の手取り額は約847万円、月収は約71万円|割合 . 例えば6,000万円の住宅ローン(元利均等払い)で融資期間35年、金利1.0%で返済する場合、毎月の返済額は約16万9,371円だ。これは、賃貸で住む . 住宅ローンは手取りの何割を目安に? 返済負担率と家計管理の . 余裕を持って返済できる返済負担率は、一般に25%以下とされています。 住宅金融支援機構「2022年度 フラット35利用者調査」では返済負担率の平均が23.1%となっており、一定の余裕をもって借り入れている人が多いと考えられます。 出典:住宅金融支援機構「2022年度 フラット35利用者調査」 (参考)https://suumo.jp/yougo/h/hensaifutanritsu/ 年収と手取りは違う. 年収と手取りの違いをふまえて返済負担率を考える. 返済負担率の計算に用いる収入は「年収」であり、自分がそのまま自由に使える「手取り」とは異なります。 年収と手取りの違いを詳しく見ていきましょう。 年収とは. まずは年収について見ていきます。. 年収の手取り一覧(早見表)と住宅ローン借入限度額. 年収の手取り一覧(早見表)と住宅ローン借入限度額 . 石 へん に 義

金魚 と グッピー 混泳一般的な住宅ローンの場合、住宅ローン審査基準で年収を200-300万円程度を下限としていることが多い状況で、年収300万円以下の方は公的な住宅ローンであるフラット35への申し込みがオススメです。 . 年収と住宅ローン借入目安の関係とは?理想の額を組む方法をfpが解説 | マネプロ【公式】|金融商品のfp無料相談. 住宅ローンの借入可能額は年収と大きく関係しています。この記事では住宅ローンは年収の何倍まで借りることができるのか、実際の適正金額はいくらなのか銀行の審査基準とともに詳しく解説していきます。 . 手取り収入は額面収入の 6 割 . 住宅ローンは手取りの何割ほど? - 教えて!住まいの先生 - Yahoo!不動産. Q. 住宅ローンは手取りの何割ほど?. いずれはマイホームが欲しいと思ってます。. 貯金はできる限りしてますが、先輩方は住宅ローンをどれくらい支払っていますか?. 答えられる範囲で回答していただければ幸いですm (__)m. ①家族構成 (夫、妻、子15才 .

いらない 歯 を 抜く手取り収入に対する理想の家賃は、節約の面を考えると「手取りの2割以内」です。家計に対して負担のない額の目安は「手取りの3割以内」です。 ただし、家賃は地域差が大きく、同じ間取りでも都心部と地方の差は約3倍になることもあります。. 手取り収入からの貯金の割合は?世帯別や年代別に紹介|tomoney(トモニー) |ともに、お金を考える。住宅購入前後特化のFP. 手取り額に対する貯金の割合. この章では、図を用いながら、手取り額に対する貯金の割合について説明していきます。. e-Statの「家計調査」によると、勤労者世帯全体における毎月の貯金割合は、収入の手取り額に対して31.7%です。. jtbc 日本 で 見る 方法

石原 さとみ 太った手取り額に対して 3割 . 住宅ローンの返済額は収入の何%以内におさめればいい?|一条のライフスタイルマガジン iikoto(いいコト). 住宅ローンの返済比率は、 年収の20~25%程度が目安 とされています。 返済比率が高いほど借入できる金額も増えますが、家計の負担も増大します。 年収別・返済比率別に借入額の目安をまとめると、下記のようになります。 住宅検討の参考にしてください。. 「家賃の目安」は手取りの何割が妥当!?年収別理想の家賃や家賃の考え方 - オウチーノニュース【オウチーノ】. 賃貸住宅の入居審査に通るための収入の目安は、月額家賃の3倍以上が目安と言われています。 収入の審査は手取りではなく、額面で行われます。 家賃10万円の賃貸を借りるには、月収は30万円以上、年収で360万円以上が必要です。. 住宅ローンは手取りの何割ほど? - いずれはマイホームが欲しいと思ってます. - Yahoo!知恵袋. 住宅ローンは手取りの何割ほど? いずれはマイホームが欲しいと思ってます。 貯金はできる限りしてますが、先輩方は住宅ローンをどれくらい支払っていますか?? 答えられる範囲で回答していただければ幸いですm(__)m ①家族構成 (夫、妻、子15才、子10 . 不動産を売却した時の手取りはいくら?計算方法と手元に残る金額を増やす方法 ‐ 不動産プラザ. 例えば、住宅ローンの残債が1,000万円を切ったタイミングで売却を考え始めることは、経済的に有利な判断と言えるでしょう。 売却にかかる諸費用を節約する. 不動産売却の際、必要となる諸費用の節約は手取り額を増やすうえで欠かせません。. 住宅ローンの返済比率はどうやって決める?額面、手取りごとの適正比率とポイントを解説! | 不動産とくらしの評判. 住宅ローンの控除とは名称の通り、住宅ローンを活用して家を買った場合、所得税や住民税から控除される制度のことです。控除される金額は、年末時点での住宅ローン残高から1%の金額です。 控除される期間は、住宅ローンを組んでから10年間でした。. データから見る平均貯蓄額。毎月の貯蓄額は手取りの何%が理想?. 住宅購入のために必要な資金は、頭金として住宅購入額の1~2割程度、諸経費1割程度、引越し費用などが50万~100万円ほどとなっています。 2019年の住宅金融支援機構の調査によると、全国の土地付注文住宅の平均購入価格は4,257万円、マンションの平均購入 . 家賃は月収の3割というのは嘘?それを目安すると家計がかなり圧迫します | ネット銀行100の活用術. しかし、後述する住宅ローンの「返済比率」を元にした意見では、 収入の4割を家賃に回すのは、家計の危険ゾーン です。 賃貸・不動産情報サイトのアットホームが実施したアンケートによると、 月収に対する家賃の割合は約35%が平均値 となっています。. 住宅ローンの返済比率の目安は?上限割合や計算方法、注意点. 住宅ローンの借入にあたっては、「無理なく返済していけるか」を第一に考えなければなりません。 . 額面年収から2割を引くと、手取り収入の目安が計算できます。 . 年収倍率とは、総返済額が年収の何倍になるかを表すもの。住宅ローンと物件価格を . 年収からわかる住宅ローンの目安。無理なく月々支払える金額を見極めよう/マイホーム購入マニュアル#4 | 住まいのお役立ち記事. 現在の年収から住宅ローンの「借入可能額」をチェックしよう. 一般的に住宅ローンの年間返済額は、年収の25%以内が安心ラインと言われている . 年収で分かる住宅ローンの借り入れ可能額。審査に通るポイントも解説|Suumo 家とお金の相談. 年収別に住宅ローンを借りられる額を調べよう. 返済負担率35%で試算してみると、年収600万円として年間返済額の上限は「600万円×35%=210万円」です。. これを毎月返済額に換算すると、「210万円÷12カ月=17万5000円」になります。. 月々の支払いとしては . マイホームが欲しい!年収に適したローン額を現実的に解説 | 年収 | ファイナンシャルフィールド. まとめ. 住宅ローンは年収の7倍、返済負担率は年収の3割といわれていますが、理想は年収の約5倍、手取り年収の約2割です。. ただ、居住地などの状況によっては、どうしても理想的な割合にはできないという場合もあるでしょう。. 返済負担率が高い場合に . 【家族構成・手取り別】家計の黄金比率一覧表|理想の割合を知って支出を見直そう|節約と貯金を叶えるブログ『おにせつ』. 家計の黄金比率を知ると、手取り月収をもとに理想的な支出額を知ることができます。. このページでは、ファイナンシャルプランナーの横山光昭さんの著書にある「家計の黄金比率」を参考にして、手取り月収別の家計の黄金比率をまとめてみました . 【ホームズ】住宅ローンは年収の何倍まで? 借入額の決め方と年収別限度額の目安表 | 住まいのお役立ち情報. 住宅ローンの利用額と年収には、密接な関係があります。しかし、単純に年収に定数をかけて判断するよりも、家計などのさまざまな面に目を向けることが重要です。今回は住宅ローンの利用額を決めるうえで、特に意識しておくべきポイントを紹介しながら、具体的な計算方法について解説し . 早見表つき!年収から手取りを計算する方法 | 給与計算ソフト マネーフォワード クラウド. 住宅ローン控除を受けるには、年間の合計所得や住宅ローンの返済期間、住宅の床面積など細かな規定があります。要件を満たした場合、最大13年間、5000万円を上限としたローン残高の1%にあたる金額の控除を受けることが可能です。. 返済比率「年収の25%」は常識? [住宅購入の費用・税金] All About. 住宅購入に関する雑誌や本などを見ると、「住宅ローンの返済負担は年収の25%以内が目安」などとよく書いてあります。 この「返済比率25%説」は住宅業界ではなかば常識のようになっているので、モデルルームの資金相談などで聞かされた人もいる . 年収別、車のローンの適正額は?返済額の算出方法やポイントを紹介 | 車購入のヒントならカルモマガジン. ローンで車を購入するのに、自身の年収でいくらの借入れができるか不安な方は多いのではないでしょうか。そこで、年収別に返済額をシミュレーションしながら、ローンの組み方や車の購入時にかかる費用、審査のポイントなどを解説します。また、車の維持費を定額にできるカーリースに . 給料の何割を貯蓄すべき?平均貯蓄率は手取りの30% [仕事・給与] All About. 貯蓄割合の目標は、年齢やライフステージ、家族構成などによって変わります。給料の何%を貯蓄にまわしているのか、世代別の貯金割合として現役世代は貯蓄率30~35%、また貯蓄目標の目安は、1人暮らしは手取り収入の3割、夫婦2人(共働き)の場合は手取り収入の4割、子育て期は手取り . 家賃の目安は給料の何割くらい?収入に合った無理のない物件の選び方|へや学部|URくらしのカレッジ|UR賃貸住宅. 自分の場合、額面と手取りのどちらで考えるべきかは、次のポイントである「手元にいくら残るか」で判断すると良いでしょう。 手元にいくら残るかがポイント. 例えば、手取り18万円の人が家賃6万円の賃貸物件を借りた場合、手元には12万円が残ります。. ゆとりある返済計画を立てるなら住宅ローンは物件価格の何割が目安?|こだわりの注文住宅をつくるメディア. 毎月の返済は手取りの何割だと無理がないのか. 次に、毎月の手取りからローンの返済計画を立ててみましょう。. 住居費は手取りの20~30%が目安とされています。. 年収1,000万円で毎月の手取りは50万円、ボーナスは70万円ほどだった場合、住居費の目安は10 . 貯蓄率の目安は何%?年代別の貯蓄率と年収との関係を解説. 20代~30代. 20代の貯蓄率は48.5%、30代の貯蓄率は42.7%となっています。.

秋 の 野 に 咲き たる 花 を住宅ローン控除とは?実際いくら戻るか計算方法は?住宅ローン控除が適用される条件・要件を確認 | 住まいのお役立ち記事. どちらも年末に6000万円のローン残高があったとすると、「認定長期優良住宅・認定低炭素住宅」を取得した人のその年の最大控除額は5000万円の0. いくら借りられる?年収から住宅ローンの目安を計算しよう | 三菱ufj銀行. 住宅を購入する際に「住宅ローンはいくら借りられるのか」「いくらなら無理なくローンを返済できるのか」と判断に迷う方も多いのではないでしょうか。住宅ローンは長期にわたって返済が続きますので、年収に対する借入額の目安がわかれば物件も選びやすくなるでしょう。この記事では . フリーランスで会社員並みに稼げる人は何割? 知っておきたい現実と手取りを増やす工夫 | 働き方 | ファイナンシャルフィールド. リモートワークなどを取り入れる企業が増えてきているなか、さらなる自由な働き方を求めてフリーランスに興味をもつ人も多くいます。しかし、フリーランスで会社員並みに稼げる人は全体の何割ほどいるのでしょうか。 本記事では、フリーランスの実態を会社員と比較して詳しく解説します。. 30代手取り32万円、住宅ローンはいくらが正解?毎月の返済額目安は?|mymo [マイモ]. 住宅ローンは長い時間をかけて支払っていく借入金です。. どのくらいの住宅を購入できるかを考えるには、まず適用される固定金利を確認し、総返済額を確認することが大切です。. Iさんの場合、給与収入がある間の返済完了を考え、ローン期間30年で考え . 誰でもわかる 給料の手取り計算方法&平均給与の実態. 給料のうち手取りはいくらになるのか? 額面の75~85%が手取りとして入ってくる. 手取りとして手元に入ってくるのは、 額面給与のおおよそ75~80% です。 独身者の場合、月給が額面で22万円の人は約80%の約17万3000円が手取りになります。おおよその金額だけわかればいい人は、自分の月給に . 住宅ローンの借入可能額と年収の関係│無理せず返済できる金額は? | マネープラザonline. 上記の表から、その他の条件が同じ場合、金利によって借入可能額が変化することがわかります。. 例えば年収600万円のかたの場合、金利が年率1.2%の場合と年率1.6%の場合では、借入可能額に約370万円もの差が生じます。. 住宅金融支援機構がホームページ . 【ホームズ】家賃は給料の何割を目安にする? 給料別にシミュレーション | 住まいのお役立ち情報. 引越しまでのやることリスト. 目次. 家賃は給料の何割を目安にするのがいい?. 【給料別】理想の家賃をシミュレーション. 手取り18万円…家賃を2割、3割と設定した場合. 手取り25万円…家賃を2割、3割と設定した場合. 家賃以外の支出も考慮することが大切 . 住宅ローンの返済比率とは?理想の数値は手取りをもとにするのが正解! | ちゅうこだて!コラム. 家 が 揺れる よう に なっ た

住宅ローンを利用するとき、返済比率は金融機関によって定められており、おおよそ年収の30〜40%までが上限です。このページでは、返済比率の役割や上限額、無理なく返済を続けていくための目安などを紹介しています。. 〈住宅ローンの借入額〉年収に対する理想的な割合は?. 理想の割合は何%?. 返済比率の平均データ. 金融機関の審査基準において、住宅ローンの返済比率については35~40%以内に設定されていることが多いです。. しかし、実際に住宅ローンを組んで返済を続けていくなかでは、リストラや病気・ケガなどで収入 . 手取りとは?額面との違いとは?月給・年収の手取り計算の方法【早見表つき】 |転職ならdoda(デューダ). この記事では、手取り・額面とは何か、それぞれの違いや給与明細の確認方法について解説します。また、月給や年収の額面から詳細に手取り計算をする方法や、簡単に計算ができる早見表もあるため、現在の手取り金額が気になる方や転職後の給料が気になったときにチェックしてください。. 【ホームズ】理想の家賃はいくら? 手取り15万、20万、25万円の生活費をシミュレーション | 住まいのお役立ち情報. 家賃の目安として「手取りの30%」と計算してみると、次のようになります。. 手取り15万円×30%=4万5,000円. 手取り20万円×30%=6万円. 手取り25万円×30%=7万5,000円. この家賃が妥当かどうかを検証してみましょう。. 光熱費や食費など、ほかの費用も込みで . 現在の手取りでは生活が苦しいため、転職を考えています。転職先で給与が上がった人は全体の何割か教えてください!. 入社した企業で十分な手取りが受け取れず、生活が苦しいと感じる人がとれる手段の一つが転職です。同じ職場で働き続けても、あまり給与が上がりそうでなければ、転職をより具体的に検討したくなるでしょう。そこで気になるのが、転職後に実際に給与が上がった人がどれほどいるかです。.